Redação / Amanha 07/03/2025

O comércio influenciou no crescimento da economia no ano passado]

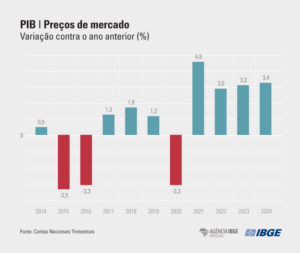

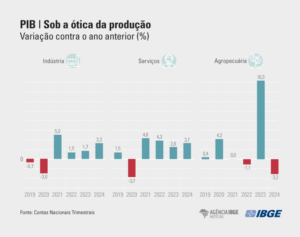

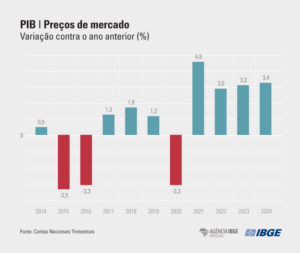

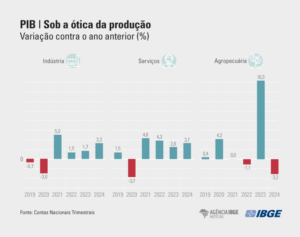

O Produto Interno Bruto (PIB) do país apresentou variação positiva de 0,2% no quarto trimestre de 2024 contra o terceiro e encerrou o ano com crescimento de 3,4%, totalizando R$ 11,7 trilhões. As variações positivas no desempenho do PIB vieram dos serviços (+3,7%) e da indústria (+3,3%). Na mesma comparação, a agropecuária sofreu queda de 3,2%. Já o PIB per capita alcançou R$ 55.247,45, um avanço, em termos reais, de 3% frente ao ano anterior. Os dados são do Sistema de Contas Nacionais Trimestrais, divulgado nesta sexta-feira (7), pelo IBGE.

Rebeca Palis, coordenadora de Contas Nacionais do IBGE, ressalta que os principais destaques do PIB pela ótica produtiva (das atividades econômicas) foram outras atividades de serviços (5,3%), indústria de transformação (3,8%) e comércio (3,8%), que juntos foram responsáveis por cerca da metade do crescimento do PIB no ano passado. Na indústria, a atividade de construção foi o destaque positivo ao registrar alta de 4,3% em 2024, em função do crescimento da ocupação na atividade, da produção de insumos típicos e da expansão do crédito. Outra influência positiva, além da Indústria de transformação, foi a eletricidade e gás, água, esgoto, atividades de gestão de resíduos (3,6%). A queda na agropecuária (-3,2%) reflete o desempenho da agricultura. Efeitos climáticos adversos impactaram várias culturas importantes da lavoura que registraram queda na estimativa anual de produção e perda de produtividade, tendo como destaque a soja (-4,6%) e o milho (-12,5%).

Consumo das famílias é a maior influência no crescimento do PIB sob ótica da demanda

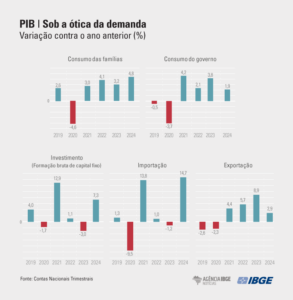

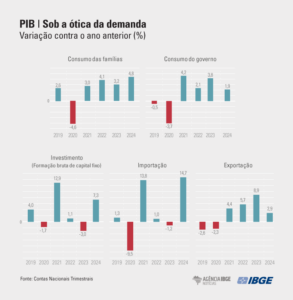

Pela ótica da demanda, destaque para a despesa de consumo das famílias, que avançou 4,8% em relação a 2023. “Para o consumo das famílias tivemos uma conjunção positiva, como os programas de transferência de renda do governo, a continuação da melhoria do mercado de trabalho e os juros que foram, em média, mais baixos que em 2023”, explica a pesquisadora. Outro destaque foi o investimento (7,3%), que apesar de ter crescido mais, tem peso menor que o consumo das famílias.

A despesa do consumo do governo teve crescimento de 1,9% no ano. As importações de bens e serviços apresentaram alta de 14,7% em 2024 e as exportações cresceram 2,9%. Já a taxa de investimento em 2024 foi de 17,0% do PIB, maior que em 2023, quando foi de 16,4%. A taxa de poupança, por sua vez, ficou em 14,5% em 2024 (ante 15% no ano anterior).

PIB do quarto trimestre apresenta estabilidade

O PIB apresentou variação positiva (0,2%) na comparação do quarto trimestre contra o trimestre de 2024. Entre os setores, a indústria variou 0,3%, enquanto os serviços tiveram leve alta de 0,1%. Já a agropecuária recuou 2,3%. “No quarto trimestre o que chama atenção é que o PIB ficou praticamente estável, com crescimento nos investimentos, mas com queda no consumo das famílias. Isso porque entre outubro e dezembro tivemos um pouco de aceleração da inflação, principalmente a de alimentos. Continuamos tendo melhoria no mercado de trabalho, mas com uma taxa já não tão alta. E os juros começaram a subir em setembro do ano passado, o que já impactou no quarto trimestre”, explica Rebeca.

Nas atividades industriais, destaque para a alta na construção (2,5%), nas indústrias de transformação (0,8%) e nas indústrias extrativas (0,7%). Já a atividade de eletricidade e gás, água, esgoto, atividades de gestão de resíduos registrou queda de 1,2%. Nos serviços, as atividades de transporte, armazenagem e correio (0,4%) e comércio (0,3%) registraram variação positiva. Houve estabilidade para atividades imobiliárias (0,1%), administração, defesa, saúde e educação públicas e seguridade social (0,0%) e outras atividades de serviços (retração de 0,1%). Já as atividades financeiras, de seguros e serviços relacionados (-0,3%) e informação e comunicação (-0,4%) apresentaram resultados negativos.

Pela ótica da demanda, houve queda da despesa de consumo das famílias (-1%), elevação da despesa de consumo do governo (0,6%) e do investimento (0,4%). No que se refere ao setor externo, as exportações de bens e serviços caíram 1,3%, enquanto as importações de bens e serviços ficaram estáveis (-0,1%) nesta comparação.